事件:公司发布2023 年半年报,上半年公司实现营业收入63.55亿元,同比-10.83%;实现归母净利润3.95 亿元,同比-18.81%;实现扣非后归母净利润4.47 亿元,同比-9.2%。

经营环比改善,外销逐渐企稳。Q2 单季度实现营业收入35.25 亿元,同比+1.18%;实现归母净利润2.56 亿元,同比-16.82%;实现扣非后归母净利润3.55 亿元,同比+4.25%。非经常性损益中远期外汇合约、期权合约投资公允价值变动对公司净利润影响较大。

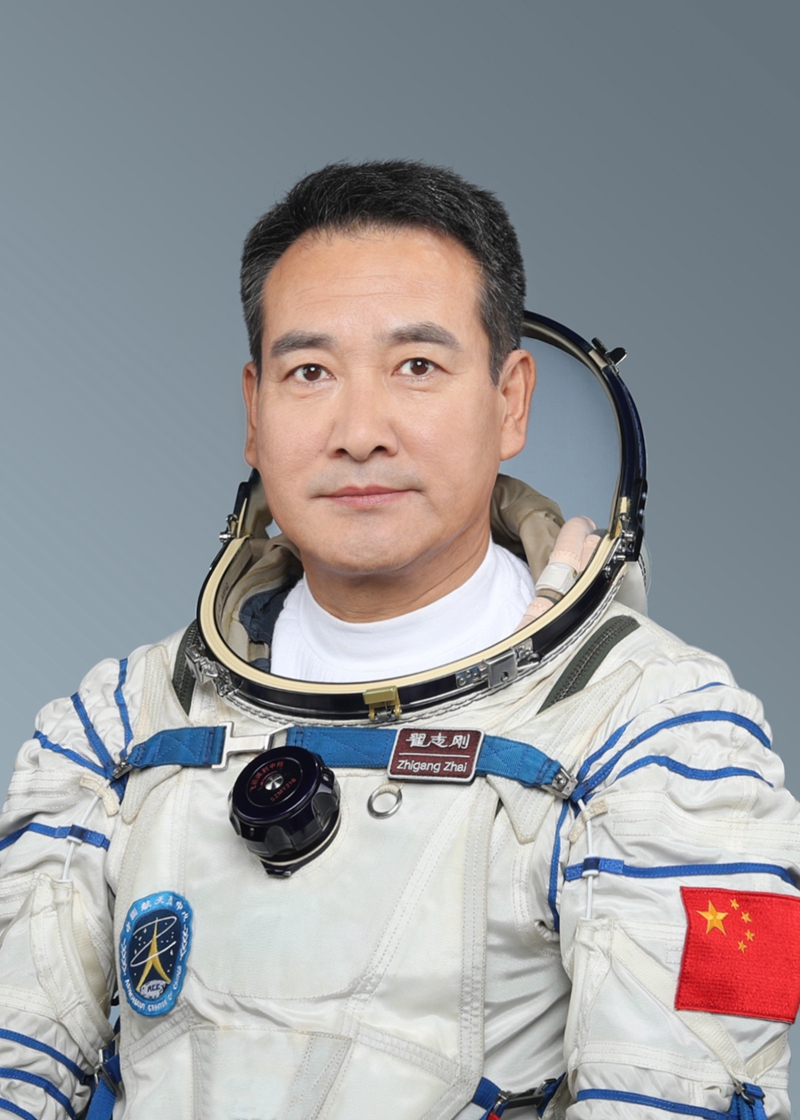

(资料图)

(资料图)

分业务来看,上半年公司厨房电器(原电热类与电动类厨房电器合并)/家居电器/其他产品分别实现营收44.56/9.25/8.46 亿元,同比-10.92%/-16.04%/-3.67%。分地区来看,上半年国外/国内销售分别为46.62/16.93亿元,同比-14.42%/+0.82%。2023 年上半年海外小家电总体需求仍然较弱,第二季度有所企稳,公司认为目前主要海外客户库存基本出清,同时客户对新项目洽谈也较为活跃,外销订单需求有望逐渐回归到正常的阶段。

此外,子公司摩飞科技上半年营收为5.21 亿元,同比-14.54%,净利润为0.66 亿元,同比-11.20%。新品类方面,618 大促期“百胜图”咖啡机获研磨一体咖啡机品牌排名Top1,国内销售实现较好增长。公司未来将在巩固提升现有西式厨房小家电优势产品的基础上,继续向家居护理电器、婴儿电器、个护美容电器、制冷电器领域扩展。

毛利率增长显著,费用率有所增加。2023H1 公司毛利率为22.09%,同比+3.44pct,净利率为6.62%,同比-0.54pct。Q2 单季度公司毛利率为22.24%,同比+1.46pct,净利率为7.54%,同比-1.75pct。受人民币兑美元汇率波动影响,2023 年上半年财务费用中的汇兑收益比上年同期减少0.43 亿元,同时远期外汇合约/期权合约投资损失及公允价值变动损失合计比上年同期增加0.62 亿元,还原后以上项目合计对公司净利润产生影响约为同比减少0.8 亿元,对净利率拖累影响约为1.3pct。

分品类来看,上半年公司厨房电器/家居电器/其他产品毛利率分别为23.48%、17.34%、18.32%,同比+4.76、-0.01、+0.38pct。分地区来看,外销业务毛利率同比+3.94pct,内销业务同比+0.93pct。在原材料降价、人民币兑美元汇率贬值以及在公司技术创新、生产效率提升等降本增效措施下,上半年公司毛利率得到显著增厚。

费用率方面,23 年H1 公司销售、管理、研发费用率分别为3.93%、5.71%、4.00%,分别同比+1.09、+0.55、+0.91pct;单Q2 销售、管理、研发费用率分别为1.29%、1.85%、1.39%,分别同比+0.24、-0.14、+0.27pct。

经营平稳,存货周转提速。1)截至23 年H1 公司现金+其他流动资产合计39.31 亿元,同比+0.10%;应收票据和应收账款合计17.63 亿元, 同比+0.11%;公司存货为16.71 亿元,同比-16.07%;应付票据和账款合计36.61 亿元,同比-6.80%。2)从周转情况来看,公司23 年H1 期末存货周转天数同比-11.43 天,应收账款周转天数同比+0.47 天。3)23 年H1 公司经营性现金流净额为3.94 亿元,同比+32.21%,23 年Q2 经营性现金流净额为5.85 亿元,同比+0.17%。

?

盈利预测: 我们预计公司23-25 年营业收入分别为136.03/151.

52/164.38 亿元,分别同比-0.7%/+11.4%/+8.5%;归母净利润10.01/11.

37/12.81 亿元,分别同比+4.1%/+13.6%/+12.7%, 对应PE 为13.56/11.

93/10.59 倍。

风险因素:汇率波动、原材料价格波动、产品推广不及预期、市场需求不及预期、行业竞争加剧等。